もし大きな病気やけがをして、入院や手術が必要になった場合に多額の医療費がかかったらどうしようと考える人は少なくないでしょう。そのような入院時・手術時の費用負担を軽減するために役立つ保険が医療保険です。ただし、心配のあまり、必要以上に特約を付けて万が一の医療保障を充実させると、その分保険料も高くなります。保険料の支払いで生活が圧迫されてしまっては本末転倒ですので、自分にとってどの特約が必要なのか判断できるようにしておくことが大切です。

本記事では医療保険の上手な活用方法について解説します。医療保険の特約の種類に加えて、医療保険代わりにできる金融商品も紹介しますので、本記事を参考に、必要最低限の保険料で必要十分な医療保障を準備しましょう。

医療保険とは?

医療保険とは、病気やけがの治療費を軽減することを目的とした保険です。

医療保険には、公的医療保険と民間医療保険の2つがあり、2つには大きな違いがあります。

まず、公的医療保険は、社会保障制度の一種です。会社員であれば勤め先の健康保険、個人事業主であれば国民健康保険、75歳以上の人は後期高齢者医療制度などと、人によって加入できる保険が異なりますが、日本に住むすべての人が原則いずれかの公的医療保険に加入してます。保険料は年齢や所得に応じて変動し、健康保険組合や協会けんぽが医療費の一部を負担してくれるため、窓口負担が年齢や所得に応じて1~3割で済みます。医療機関で保険証を提示し使うことができる、私たちにとってとても身近な保険の1つです。

一方、民間の医療保険は民間の保険会社などが提供する任意加入の保険です。公的医療保険と異なり、保険会社や商品によって保障内容や保険料は様々なため、多くの種類の医療保険の中から、自分に合った商品を選び、自分にとって本当に必要な保障だけを厳選して加入する必要があります。

民間の医療保険は病気やけがで入院や手術が必要になった場合に、入院給付金や手術給付金などが受け取れるタイプのものが一般的です。受け取った入院給付金や手術給付金の使途は自由で、公的医療保険の対象外の差額ベッド代や自由診療にかかる費用、家族の生活費、入院時に必要な消耗品費などに充てることも可能です。

医療保険の主な特約の種類

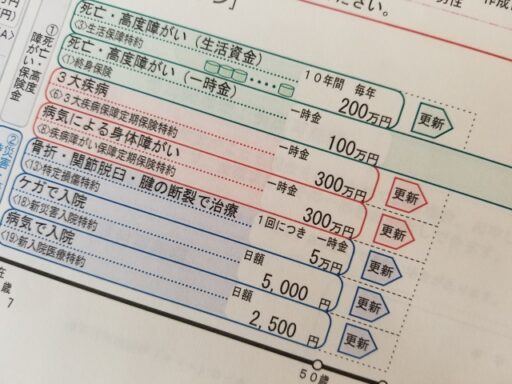

医療保険は一般的に保障の軸になる『主契約』とオプションとして任意で追加できる『特約』で構成されます。

主契約部分は入院給付金と手術給付金の2つで構成されることが一般的です。

入院給付金には、入院1日当たり〇円の給金タイプと入院1回当たり○円という一時金タイプがあり、最近では入院日数が短くなっていることもあり、後者の一時金タイプの医療保険の人気が高まっています。手術給付金の金額は、1手術当たり〇円、入院日額の◯倍などと決まっていることが一般的です。一時金や給付金の金額を高く設定するほど、保険料も高くなります。

特約には多くの種類があり、特約を付加することによって医療保険を自分に合ったものにカスタマイズしたり、保障内容を充実させたりすることができます。ただし、特約を多くつけるほど保険料は高くなります。そのため、医療保険を上手に活用するためには、本当に必要は特約だけを選ばなければいけません。

主な特約の種類について解説しますので、特約を付けるか否かを判断する際の参考にしてください。

①先進医療特約

厚生労働省が先進医療を行うことを認めた病院で、厚生労働省によって先進医療として認められた治療を受けた場合に、かかる先進医療の技術料を商品ごとに定められた金額(1,000万円、2,000万円など)を上限に受け取れるという特約です。

そもそも保険とは、起こる可能性は低いけれど、万が一のことが起こった場合の費用負担が膨大になるリスクに備えるものです。

先進医療特約も、適用されるケースは現状多くはありませんが、膨大な費用が必要となる先進医療という選択肢を月々100~200円程度の少額の保険料で準備できるため、医療保険に入るなら、まず検討したい特約といえるでしょう。

②保険料払込免除特約

3大疾病払込免除特約などが有名で、3大疾病と診断されるなど一定の要件を満たした場合に、それ以降の保険料の支払いが免除されるという特約です。

この特約がなければ入院や手術が必要になり、収入が減ってしまうなか、医療費や生活費の負担に加えて、保険料も負担しなければいけません。

前述の先進医療特約と保険料払込免除特約の2つが医療保険で医療保障を準備する最大のメリットと考えられるため、この2つの特約が必要ない人であれば医療保険そのものが必要ない可能性が高いでしょう。該当する場合には、後で紹介する他の金融商品を医療保険代わりにして、医療保障を準備することがおすすめです。

なお、保険料払込免除特約を付ける場合の注意点として、保険会社や商品によって保険料が免除になる要件が異なるということが挙げられます。その要件は、加入時に受け取る約款に記載されているため、加入前にその要件をよく確認するようにしてください。

同じ『3大疾病払込免除特約』と名の付く特約でも、各社また商品によって違いがあります。A社は3大疾病と診断されるたら要件を満たし、B社は3大疾病と診断されかつ一定期間働けない状態が続くもしくは障害が残った場合に限って払込免除となり、C社は数ある心疾患・脳血管疾患のうち狭心症やくも膜下出血など限られた疾患のみが対象…という風に大きな違いがあることも珍しくありません。この特約を付加する場合は、保険料のみを比較するのではなく、特約の要件も比較して保険を選びましょう。

③通院特約

入院後に通院する場合に通院1回当たり〇円などの給付金を受け取れる特約で、一部入院前の通院費も含めて保障される医療保険もあります。

通院特約は、近年、特にがん治療における入院期間は短くなり、通院治療で抗がん剤や放射線治療などを行うケースが中心となっているため、がん保険であればまず検討しておきたい特約の1つといわれています。

ただし、がん以外の傷病も幅広く保障する医療保険では、がん以外の疾患で、入院前後に何度も通院が必要となり、かつ通院治療の費用が高額になるケースはあまり多くありません。そのため、医療保険の場合は、通院特約を付けず、通院治療が必要になった場合は預貯金などで対応した方が効率的と考えられます。もし、がんで通院する場合の医療費負担が心配な場合は、別途がん保険を検討すると良いでしょう。

④生活習慣病特約

生活習慣病特約とは、生活習慣病で入院した場合や、生命保険会社所定の手術を受けた場合などに追加の保険金を受け取れる特約です。

生活習慣病特約を付けなくても従来の給付金は受け取ることができ、生活習慣病で入院した場合に突出して医療費が高くなるわけでもないため、この特約の優先順位は低いといえるでしょう。

また、生活習慣病特約の給付要件が非常に厳しく、生活習慣病と診断されて入院しただけでは追加の給付金を受け取れないケースも少なくありません。万が一の時に給付金が出ないという事態に陥らないよう、事前によく約款を読み、給付要件を確認したうえで本当に必要か判断してください。

⑤3大疾病特約

3大疾病特約とは、がんや脳卒中など3大疾病で入院した場合に追加の給付金を受け取れる特約です。

3大疾病の中でも、特に脳血管疾患は、入院が長期化するケースが多いため、保障を厚くしておきたいと考える人も多いでしょう。ただし、前述の生活習慣病特約と同様に、主契約のみでもある程度入院や手術にかかる費用をカバーすることが可能です。また、生活習慣病特約と同様に、給付要件がとても厳しい場合が多い点にも注意が必要です。

⑥がん特約

医療保険に付けられるがん特約には、がんと診断された場合に所定の保険金が受け取れるがん診断給付金特約が一般的です。がん診断給付金は受け取れる金額があらかじめ決まっているケースが一般的なため、同程度の余裕資金がある人であれば、特約を付ける必要性は低いでしょう。

もし、がん治療への保障を手厚くしたい場合には、がん保険に加入することを検討するのがおすすめです。がん特約よりもがん保険の方が抗がん剤・ホルモン剤治療特約など特約の選択肢も多く、保障を充実させやすいというメリットがあるためです。

⑦女性疾病特約

女性疾病特約とは、乳がんや子宮がんなど、女性特有の病気で入院や手術が必要になった場合に、入院給付金や手術給付金が上乗せされる特約です。

この特約も主契約の保障が充実していれば、通常の給付金は受け取れるため、優先順位は高くありません。

ただし、30~40代の女性は、女性特有の病気になる確率が他の疾病に比べて突出して高くなるため、この特約を付けるかどうかに限らず、女性特有の病気に対する保障が手厚い医療保険を選ぶとよいでしょう。

⑧特定疾病支払限度無制限特約

医療保険の入院給付金は、入院している限りいつまでも受け取れるわけではなく、1入院当たりの給付日数に制限がある商品が一般的です。

特定疾病支払限度無制限特約をセットした場合、特定疾病で入院した場合の入院給付金の支払限度日数が無制限になります。

ただし、入院が長期化した場合には、高額療養費制度の多数回該当や傷病手当金、勤務先企業独自の保障など、長期入院の場合に受けられる保障はあります。そのため、追加の保険料を支払ってまで既定の日数以上の入院保障を準備する必要性はあまり高くないといえるでしょう。

⑨短期入院特約・長期入院特約

医療保険の入院給付金は、『入院○日目から』『1入院当たり給付金を受け取れるのは60日・120日・180日まで』などの制限(免責期間)が設けられていることが一般的です。

短期入院特約を付けることで、入院初日から入院給付金を受け取ることができます。商品によっては、日帰り入院でも入院給付金を受け取れるものもあります。

ただし、特に手術を伴わない短期入院の場合、自己負担額が10万円以下で済むようなケースも珍しくありません。少額の医療費は預貯金など対応すると割り切り、特約分の保険料は他で貯蓄・運用しておくとよいでしょう。

長期入院特約に関しては、特定疾病支払限度無制限特約の場合と同様です。

⑩健康祝金特約

健康祝金特約とは、健康で○歳を迎えた際などにお祝い金として一時金を受け取れる特約のことです。

健康祝金特約が付いている医療保険は、万が一のことが起こらなかった場合も掛け捨てにはなりませんが、その分保険料が高くなります。

そもそも、貯金代わりに医療保険に入るというのは保険の原理原則に反するため、特約を付加するのではなく、その資金を他で貯蓄・運用しておくとよいでしょう。

医療保険と比較検討したい金融商品、不動産運用

民間の医療保険に入って医療保障を充実させたいと考える場合、医療保険に加入するよりも医療保険代わりになる他の金融商品を選んだ方がよいケースも考えられます。

医療保険と各金融商品の違いやメリット・デメリットを知り、自分にどれが合っていそうか考えてみましょう。

生命保険の医療特約

生命保険は主に死亡や高度障害に備える保険のため、死亡保障を重視する人は医療保険ではなく生命保険への加入を検討する必要があります。

一般的に生命保険の医療特約よりも医療保険という風に、特約を付けるよりも単体の保険に入った方が保障を充実させることができます。その反面、特約を付けるよりも2つの保険に入る方が保険料の負担は重くなるのが一般的です。また、特約の場合、保障の見直しがしにくい点もデメリットです。医療保険の場合、医療事情に合わせて定期的に保障内容を見直すべきといわれるため、医療保障に重きを置く場合は、生命保険とは別で医療保険に入った方がよいでしょう。

生命保険の医療特約という選択肢がおすすめな方は、原則入院や手術にかかる費用は、預貯金など医療保険以外の方法でまかなう予定の人で、必要最低限の医療保障のみを準備しておきたいというケースなどが考えられます。

保険料の違い

団体信用生命保険と一般的な生命保険とでは、支払う保険料にも違いがあります。

生命保険の場合は月々一定額の保険料を支払うケースが一般的ですが、団体信用生命保険の場合は金利が0.1~0.3%程度上乗せになるケースが多いのが特徴です。一般団信は、団体信用生命保険の保障料が住宅ローンの金利に含まれている場合が多く、特約保険料という形で、一般的な生命保険と同じように毎月保険料を支払うタイプの住宅ローン商品も存在します。

医療保障付団体信用生命保険

住宅ローンに付随する団体信用生命保険にも3大疾病保障付団信、がん団信、生活習慣病団信、全疾病保障付団信など医療保険代わりになるものが複数あります。

団信の種類は金融機関によって異なりますが、多くの金融機関が3大疾病と診断された場合に残債がゼロになるものや、一定期間働けない状態になった場合に該当月の返済が免除されるタイプの団信などを用意しています。

医療保障付団体信用生命保険に加入する場合、一般的な医療保険と異なり、毎月定額の保険料を支払うのではなく、一般団信に加えて0.05〜0.4%程度の金利を負担し、残債や毎月の返済額相当の保障を準備することができます。

特に投資用不動産の場合、団信の効果で返済が免除されると、家賃収入をそのまま生活費に充てることができるため、後述する就業不能保険(休業補償)や一般的な生命保険(死亡保障)代わりに用いることも可能です。

団信の種類については、過去記事で詳しく解説していますので、併せてご覧ください。

https://www.ge-creation.co.jp/column/column-5233/

がん保険

医療保険のがん特約を検討している場合は、医療保険とは別でがん保険にも加入する場合と保障内容や保険料を比較検討するとよいでしょう。

がん特約よりもがん保険の方が、保障が充実しており、医療保険のがん特約のみを残して医療保険を解約するもとはできないため、がんになった場合の保障を重視する人は検討しておきたい選択肢です。

特定疾病保障保険

特定疾病保障保険とは、3大疾病・7大疾病・8大疾病などに備える保険のことです。この保険の特徴は、3大疾病など入院が長期化しやすく、治療費も嵩みやすい疾病に絞って充実した保障を準備できるという点です。また、特定疾病保障保険は医療保険と違って死亡保障も準備できるため、生命保険の医療特約や生命保険と医療保険もしくはがん保険など2種類以上の保険に加入しようと考えている人におすすめの選択肢です。

さらに、前述のがん保険同様に、特約のみを残して解約することはできないため、3大疾病特約や生活習慣病特約を検討している人も検討する価値があるでしょう。

就業不能保険

入院や手術が必要になった場合、医療費の支払いだけではなく、通常の家賃や家族の生活費などの支払いも必要になります。短期間の入院であれば、預貯金や医療保険の保険金で対応することも十分可能ですが、入院が長期化した場合や後遺症などが原因で長期間働けない状態に陥ると、生活が成り立たなくなる可能性が考えられます。

就業不能保険はそのような収入減に備える保険です。特に傷病手当金のない個人事業主や、一家の大黒柱などは検討しておく必要性が高いでしょう。

上記で紹介した投資用不動産の家賃収入を就業不能保険代わりにし、収入減に備えるという方法もあります。

預貯金

十分な預貯金があれば医療保険は不要といわれています。

目安として、検討している医療保険の保険金の金額以上の余裕資金がある場合には、医療保険の必要性は低くなります。

医療保険ではなく、預貯金で医療保障を準備する最大のメリットは使途が自由なことです。貯金が苦手という人も、生活防衛資金としての預貯金は必要です。まずは生活費3~6ヶ月分程度の収入を第一目標とし貯蓄を始めましょう。

NISA

NISAはいつでも引き出し可能なため、預貯金と同様に、万が一の際にはNISAで運用している資金を入院・手術費用に充てるという選択が可能です。NISAは預貯金や保険と異なり、インフレに強いなどのメリットがありますが、相場変動により、引き出しに向かない時期もあるため、他の金融商品と組み合わせて医療保障を準備するのがおすすめです。

不動産運用

不動産運用での医療保険とは、はじめるうえでローン利用すると団体信用生命保険に加入して、がん・三大疾病・病気やケガでの入院保障などの特約を付けることができます。保険料の支払いはほとんど家賃で賄えます。

▼がん特約

がんと診断されるとローン残債の全額もしくは半分を生命保険会社が支払ってくれます。

▼三大疾病保障特約

上記がん特約の内容に加え、急性心筋梗塞・脳卒中で所定の状態が一定以上継続、または所定の手術を受けるとローン残債の全額を生命保険会社が支払ってくれます。

▼ほか生活習慣病保障などもあります

医療保険を上手に活用するには?

最後に、医療保険を上手に活用するために押さえておくべきポイントを紹介します。本記事で紹介する4つのポイントを押さえておくことで、より少ない保険料で必要な医療保障を準備できるでしょう。

社会保障制度についての理解を深める

入院・手術の際に活用できる社会保障制度には『公的医療保険』『高額療養費制度』『傷病手当金』などがあります。

例えば、手術が必要な大病を患い、2週間入院して(同月中に退院)、合計100万円の医療費(うち公的医療保険が適用されない差額ベッド代などに10万円)がかかったケースを例に、医療費の自己負担額のシミュレーションをしてみましょう。

まず、公的医療保険があり、現役世代は原則3割負担のため、自己負担は27万円+10万円で37万円となります。

さらに、高額療養費制度があるため、平均的な収入の人であれば、保険適用の27万円のうち、8万100円+(総医療費-26万7,000円)×1%を超えた部分は後日払い戻しされます。

つまり、100万円の医療費がかかったとしても、自己負担額は保険適用外の10万円と合わせて20万円弱で済むということです。

加えて、会社員や公務員であれば傷病手当金として、収入の2/3程度を受け取ることができ、入院して仕事に行けなかったとしても、収入がいきなりゼロになる心配もありません。

特に休業時の保障が充実している会社員や公務員の場合は、自分で準備しなければいけない医療保障はあまり多くないことがわかります。

入院日数・入院費用の相場を知る

疾病ごとの入院日数や医療費の相場を知っていれば、どの程度医療保険に入るべきかが判断しやすくなります。入院日数や入院費用の相場を見ていきましょう。

まず、35~64歳の患者の傷病別入院日数の平均は下記のとおりです。

傷病分類 | 平均在院日数 |

新生物<腫瘍> | 9.7日 |

内分泌,栄養及び代謝疾患 | 14.2日 |

精神及び行動の障害 | 187.1日 |

循環器系の疾患 | 20.4日 |

呼吸器系の疾患 | 14.0日 |

消化器系の疾患 | 6.8日 |

出典:厚生労働省 令和5年(2023)患者調査から抜粋

そして、公益財団法人生命保険文化センターが2022年に行った調査では、1日当たりの入院費用の平均は20,700円、1入院当たりの自己負担額の平均は19.8万円で、20万円以下が7割という結果が出ています。

これらの調査から、長期入院や自己負担が膨大になる可能性は高くないということがわかります。入院日数・入院費用の相場から逆算して医療保障がどの程度必要か考えると、効率良く医療保険を活用することができるでしょう。

医療保険のみで医療保障を考えない

3段落でも解説したように、医療保険以外にも医療保障を準備する方法は複数あります。

前述の社会保障制度だけでは足りない金額を算出し、医療保険代わりになる金融商品などと組み合わせて、過不足のない医療保障を準備しましょう。

特約は最小限にする

特約を付ければ付けるほど、保険料が高くなってしまいます。保険料の無駄を最小限にするためにも、本当に必要な特約だけを厳選して付加することが大切です。主契約部分も、一時金や給付金の金額に比例して保険料が高額になるため、平均的な入院日数・入院費用から逆算した必要最低限の金額に設定するとよいでしょう。

社会保障制度や他の金融商品を踏まえて医療保障を考えよう

民間の医療保険は入院・手術時の費用負担を軽減するための保険です。本記事でも紹介したように、医療保険以外にも入院・手術時の費用負担に備える方法は複数あるため、総合的に判断し、社会保障制度や複数の金融商品、不動産運用を組み合わせて医療保障を準備しましょう。

ジーイークリエーションでは、今回解説した医療保険や生命保険の見直し以外にも、不動産投資、NISA・iDeCo、年金対策、相続税対策など、幅広い相談を受け付けております。

お気軽にご相談ください。

◇下記URLより無料の個別相談をお申込みいただけます。お気軽にお申込みくださいませ。

https://www.ge-creation.co.jp/soudan_form/

まだ何から準備を始めたらよいのかよくわからないといった方は、セミナーなどに参加し、保険や投資について学ぶことから始めてみてはいかがでしょうか。初心者の方にもわかりやすくお伝えしていますので、奮ってご参加ください。